それは、あたらしい資産管理と承継のかたち。

家族信託は「柔軟性を欠きかつ家族の負担も大きいとされる成年後見」や「抵抗感のある遺言」に代わり、円満な資産管理・承継を実現することができるという、これまでにはなかった新しい仕組みです。そのため、家族信託は認知症対策や相続対策として近年大きな注目を集めています。

一方で、家族信託はまだ歴史の浅い制度であるため(2007年の信託法改正により現在の家族信託制度がスタートしました)、その内容や手続に関してはまだまだ理解が進んでいるとは言えません。

また、家族信託の設計には高度な法務・税務知識が必要となることから、実際に取り扱うことができる専門家が極めて少ないというのが現状です。

家族信託は、世代を超えてこの先何十年も機能させることができる仕組みです。それゆえ、家族信託の活用にあたっては、正しい知識を理解したうえで適切な設計を行うことが求められるのです。

UNIBESTには、経験豊富な家族信託の専門家が多数在籍しております。

これまでにいただいた多くのご相談事例をもとに、お客様のご要望に応じた最適な家族信託の設計・活用を行ってまいります。

一人でも多くの方へ、安心で円満な資産管理・承継のお手伝いをさせていただければ幸いです。

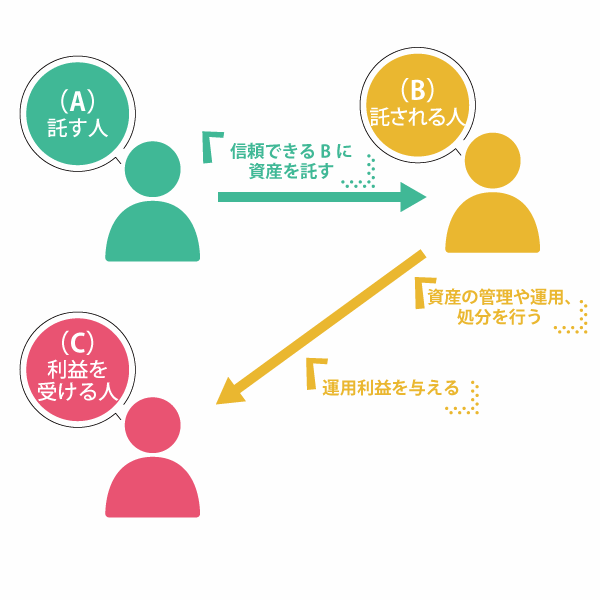

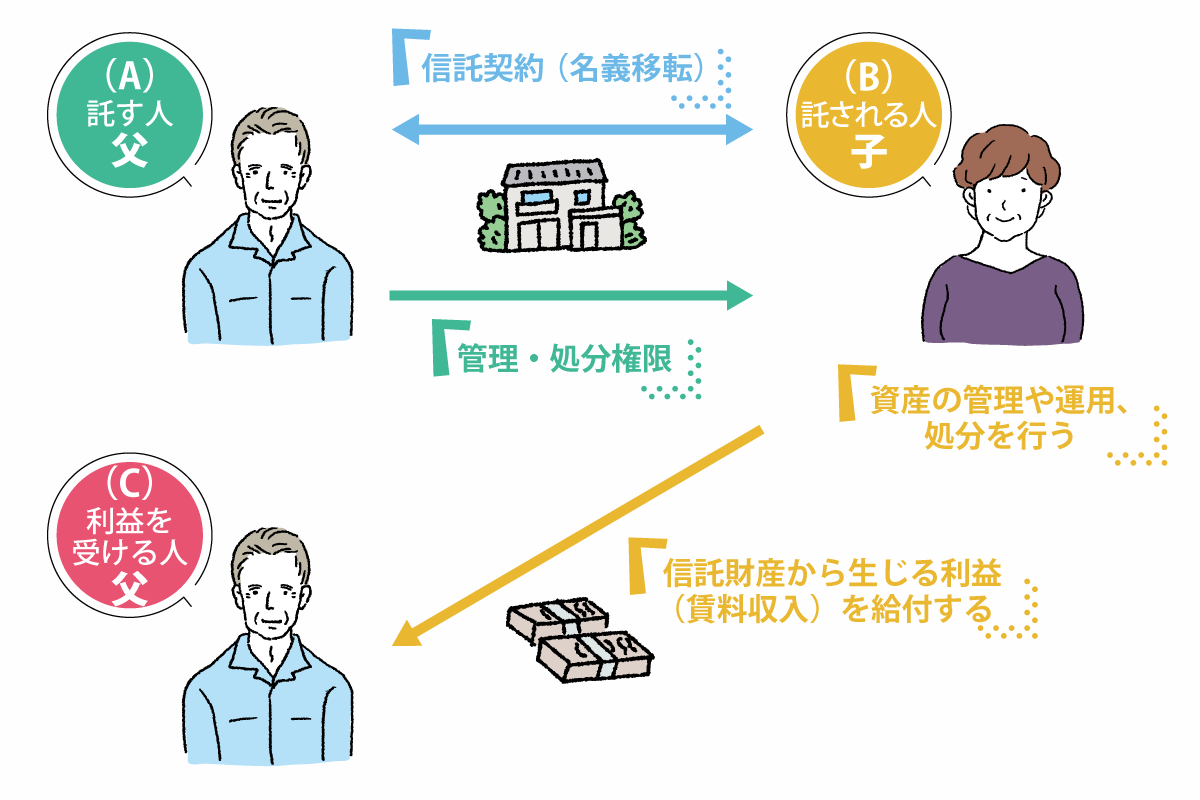

家族信託のイメージ

家族信託は「民事信託」という制度の一種

家族信託は「民事信託」という制度の一種です。

そこでまず簡単に、「民事信託」の仕組みをお話しします。

- 資産を持つ人(A)が、信頼できる人(B)に資産を託す

- 託された人(B)は、定められた目的に従いその資産の管理や処分を行う

- 資産から生じた利益は資産を託した人(A)が指定した人(C)が受け取る

この信託の仕組みの中で、資産を託される人(上記Bにあたる人)の役割を家族や親族が務めるものを、「家族信託」といいます。

そのため、家族信託は「家族の家族による家族のための信託」と説明されることもあります。

(これに対し、信託銀行等のプロによる信託は「商事信託」と呼ばれます)

家族信託の一例

高齢の父がアパートを所有しているが、次第にアパートの管理が煩わしくなってきたと話している。

また、最近もの忘れが多くなってきていることもあり、父がこのまま物件を管理・運用していけるのか、不安がある。

という相談が、子からあったというケースです。

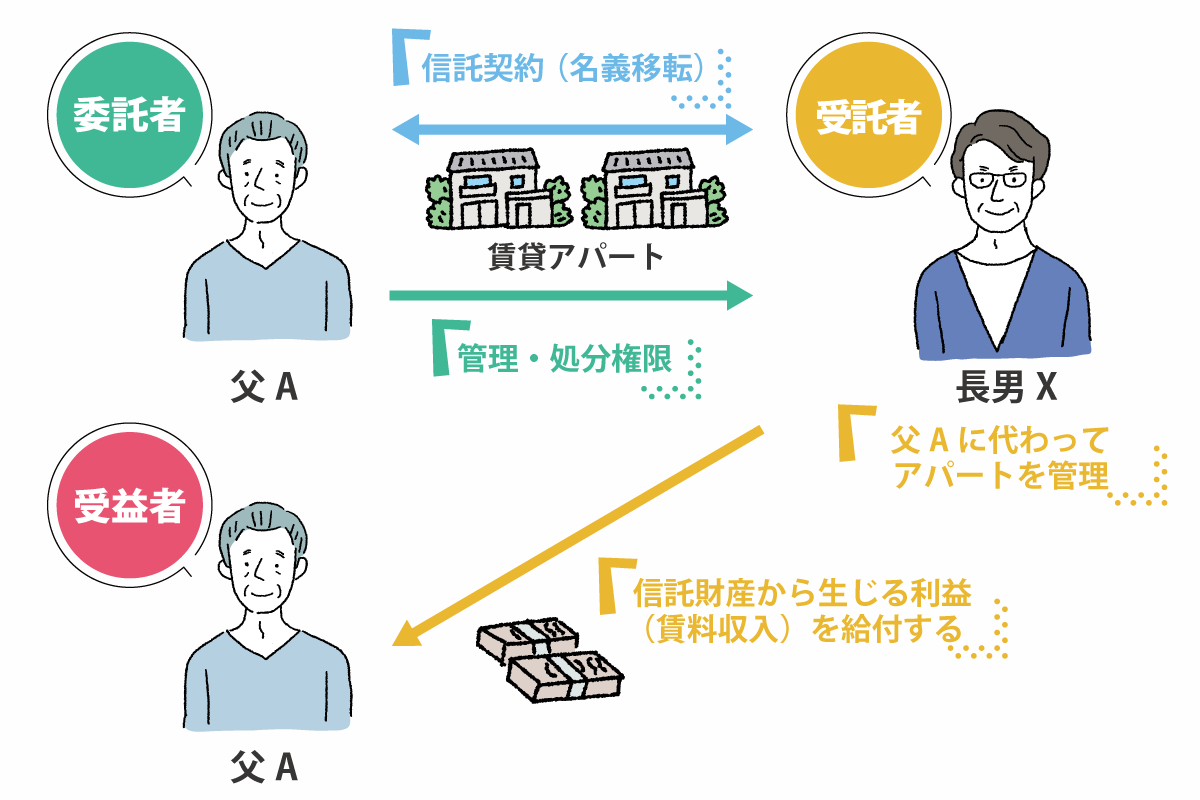

この場合、次のような内容で家族信託の仕組みを作っていきます。

- 資産を託す人(A):「委託者」と呼ばれます➡父を委託者にします

- 資産を託され管理などを行う人(B):「受託者」と呼ばれます➡子を受託者にします

- 資産から生じた利益を受け取る人(C):「受益者」と呼ばれます➡父を受益者にします

※家族信託のオーソドックスなケースでは、多くの場合「委託者」が「受益者」を兼ねています。

(もちろん「委託者」と「受益者」が異なっていても構いませんが、信託設定当初は課税の問題からあまりこの形は採用されません。)

委託者である父が所有していたアパートの管理は、今後は受託者である子が担っていくことになります。

つまり、

アパート居住者との契約更新や賃料の受取、業者との修繕契約や修繕費の支払い、さらには固定資産税の支払いなど、すべての管理行為は受託者である子が行います。

(これを父の立場から見ると、万が一父が認知症などで判断能力を失ったとしても、アパート管理には一切の影響がない、ということになるのです)

その一方で、受益者である父は、信託財産から発生する利益を受ける権利を取得します。

すなわち、子が受け取ったアパート賃料は、これまでと変わらず父のもとに入ることになります。

※なお、登記上の扱いでは、受託者である子は【信託を原因として所有権を取得した、その不動産の管理処分権限を持つ者】というかたちで記載されます。

(「受託者」という肩書付きで形式的に所有者欄に記載されることになります)

家族信託が注目される理由

従来の制度では難しかった、

オーダーメイド型の資産管理・運用ができるから

ここ数年、雑誌や新聞・TV等で家族信託という言葉が注目を集めるようになってきています。

その背景には、

家族信託を用いることで、柔軟な資産管理と資産承継を

目指すことができるから

という理由があるのです。

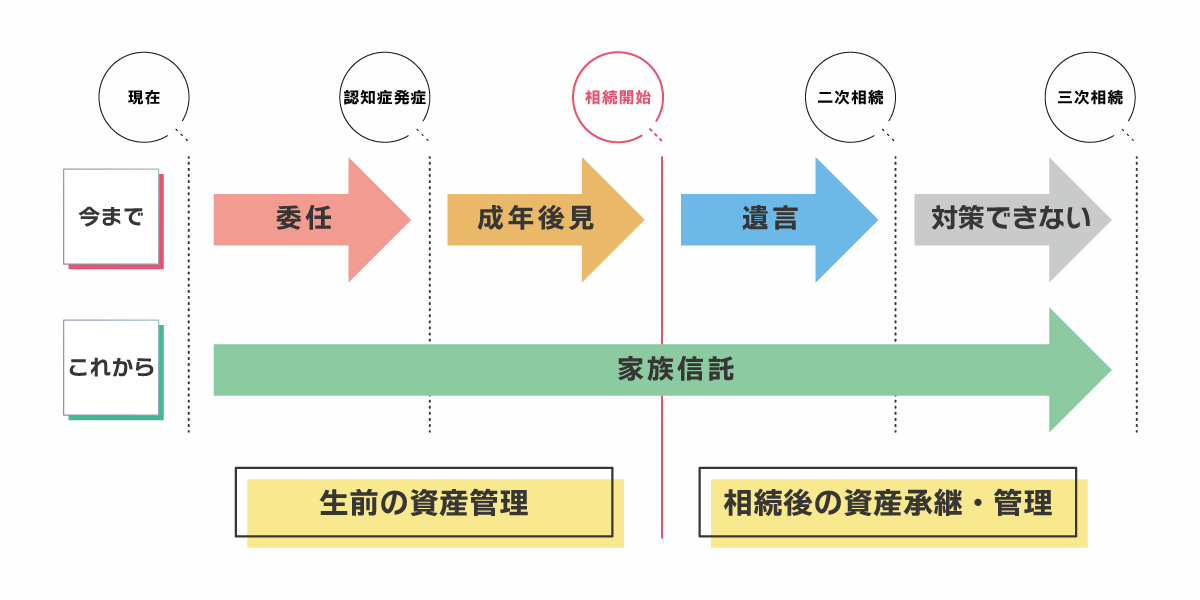

従来から、資産管理・資産承継の対策としては次のような制度が用意されています。

- 「委任」

本人が元気なうちから本人に代わり資産を管理・処分する権限を与える - 「成年後見(任意後見)」

本人の判断能力が低下した後に、資産を管理・処分する権限を与える - 「遺言」

本人の死亡による資産の承継先を指定できる

しかし、これらの制度には負担や制約が多く存在し、使い勝手が悪い部分もあることから、本人や家族の希望通りの資産管理・資産承継が実現できないという問題がありました。

これに対し、家族信託では従来からの制度の問題を回避し、本人や家族の希望を実現するための柔軟な設計と運用を行うことができるのです。

いわば理想的なオーダーメイド型の資産管理・資産承継を可能にできるということが、家族信託が注目される理由なのです。

(従来の制度との具体的な違いは、別記事「成年後見・遺言・委任との違い」をご参照ください)

また、これまでは「生前の資産管理は委任」「認知症等で判断能力が不十分になってしまった場合の資産管理は成年後見」「相続発生後の資産管理は遺言」など、ライフステージに応じてそれぞれの制度を利用する必要がありました。

しかし、家族信託を上手に活用すれば、生前から相続発生後(二次相続以降も)まで、一貫して対応することも可能です。

(ケースによっては従来の各種制度を取り入れ、使い分けたほうがよい場合もあります)

こういった理由から、今後はますます家族信託のニーズが高まっていくと考えられます。

家族信託の活用を検討していただきたい方

家族信託を活用することで、世代を問わず、色々な悩みや不安を解決することができます。

- 最近物覚えが悪くなり、相続・資産承継、物件の管理などに心配がある

- 子どもよりも孫たちに資産を残したい

- 不動産活用で得られる収益を妻に与えたい

- 土地は子どもの配偶者にわたってほしくない

- 子どもがいないので、誰に資産を継承すればいいのかわからない

- 親に認知症の傾向が現れてきており、不安がある

- 遠方に住んでいる親の資産管理が心配

- 親が多くの資産を有しているので、将来兄弟姉妹間で揉めるのではないか

- 親が施設に入った時の費用や資産の管理に不安がある

家族信託の活用事例

以下でご紹介している事例は、説明の便宜上非常に簡素化したものとなっております。

実際には多くの場合でもう少し複雑な内容となりますので、あくまでも最低限のものであることをご了承ください。

現状

・現在88歳のAさん。賃貸物件等の不動産を多数所有しており、このまま亡くなると数億円単位の相続税が発生する見込み。

・Aさんの妻は既に亡くなっており、推定相続人は長男Xさん。すべての財産をXさんが相続することで話はついている。

・最近になってAさんは生前贈与やアパート建築など、相続税対策を始めたばかり。しかし認知症によりAさんの判断能力が低下し、計画が途中で頓挫してしまうリスクがある。

解決方法

・Aさんと長男Xで、以下の家族信託契約を結びます。

委託者:Aさん

受託者:長男Xさん

受益者:Aさん

上記の信託契約を結ぶと、長男Xさんによる不動産の管理が始まります。Aさんは長男Xさんと相談しながら相続税対策を進めることができますが、手続はすべて長男Xさんが担います。

また、もしAさんが認知症を発症し判断能力がなくなったとしても、長男Xさんが管理・運用を行うため、影響を受けずに相続税対策を進めることが可能です。

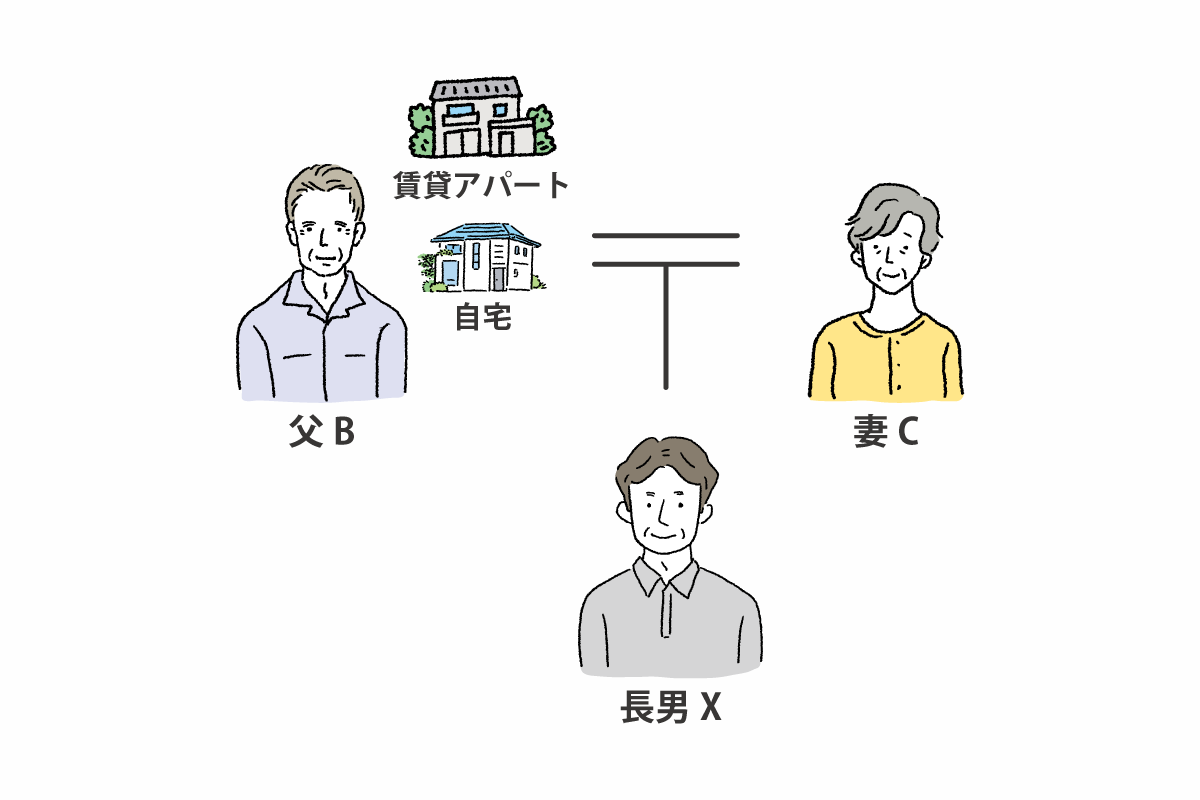

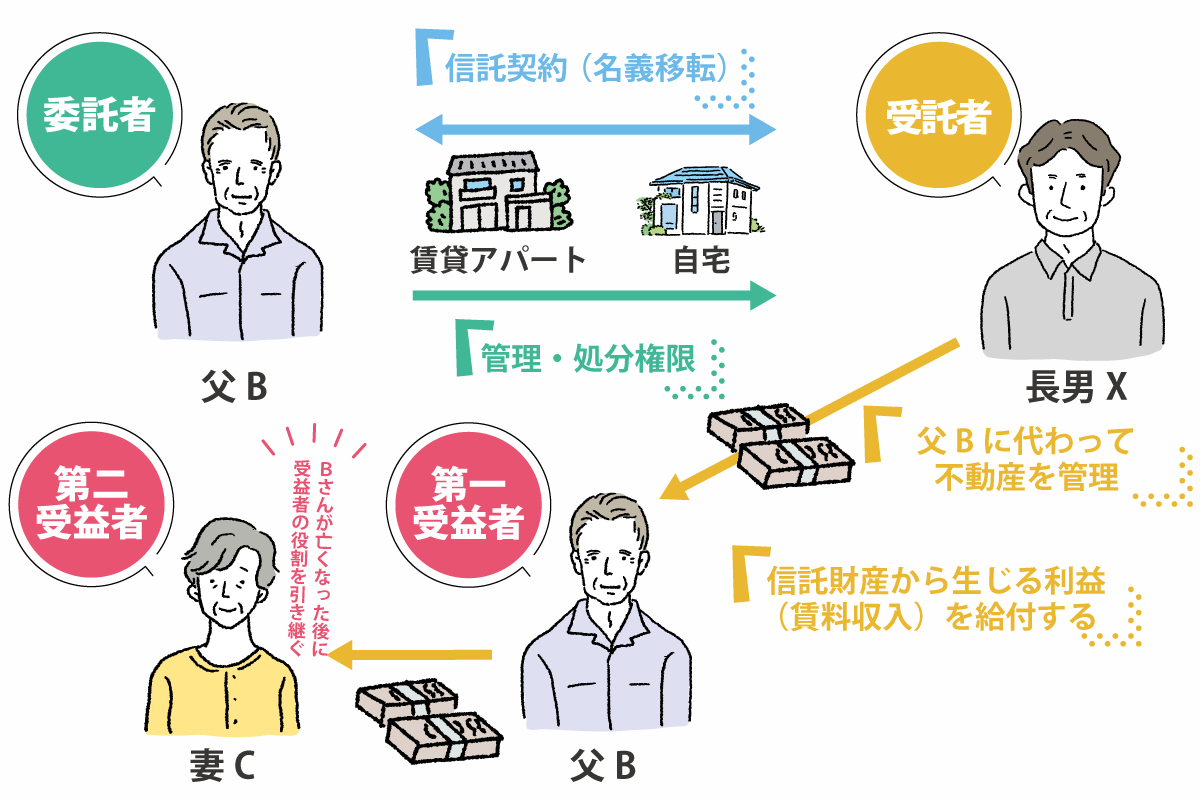

現状

・現在77歳のBさん。自宅と賃貸アパートを1棟ずつ所有。妻Cさん(79歳)は中度の認知症を患っている。

・自分が先に亡くなった場合は妻Cさんに全財産を渡したいのだが、妻が遺産を管理できず成年後見制度を利用する必要が生じるかもしれない。しかし成年後見制度は経済的な負担が大きく、また制約も多いことから、できれば後見人はつけたくない。

・BさんとCさんの間には長男Xさんがいる。

解決方法

・Bさんと長男Xさんで、以下の家族信託契約を結びます。

委託者:Bさん

受託者:長男Xさん

受益者:1番目の受益者をBさん、Bさんが亡くなった後の受益者をCさん

上記の信託契約で特徴的な点は、Bさんが存命中はBさん自身を受益者としつつ、Bさんが亡くなったあとは、妻のCさんを受益者とするところです。(このように、受益者が複数設定されている仕組みの家族信託を「受益者連続型信託」といいます)

長男Xさんは今後Bさんの老後の財産管理を担いますが、Bさん亡き後のCさんの財産管理も担うことになります。

実は、Bさんの財産をCさんに渡すだけなら、その旨の遺言書をBさんが作れば済みます。しかし本件のような事例では、Cさんに遺された財産をCさん自身が管理できないというリスクがあります。こういった場合では、Cさんに成年後見人をつけることで遺産の管理は可能となりますが、前述のように成年後見制度は経済的な負担や法制度上の制約などが伴います。

しかし、長男Xさんを受託者とした家族信託を利用することで、成年後見制度の負担を回避することができるのです。

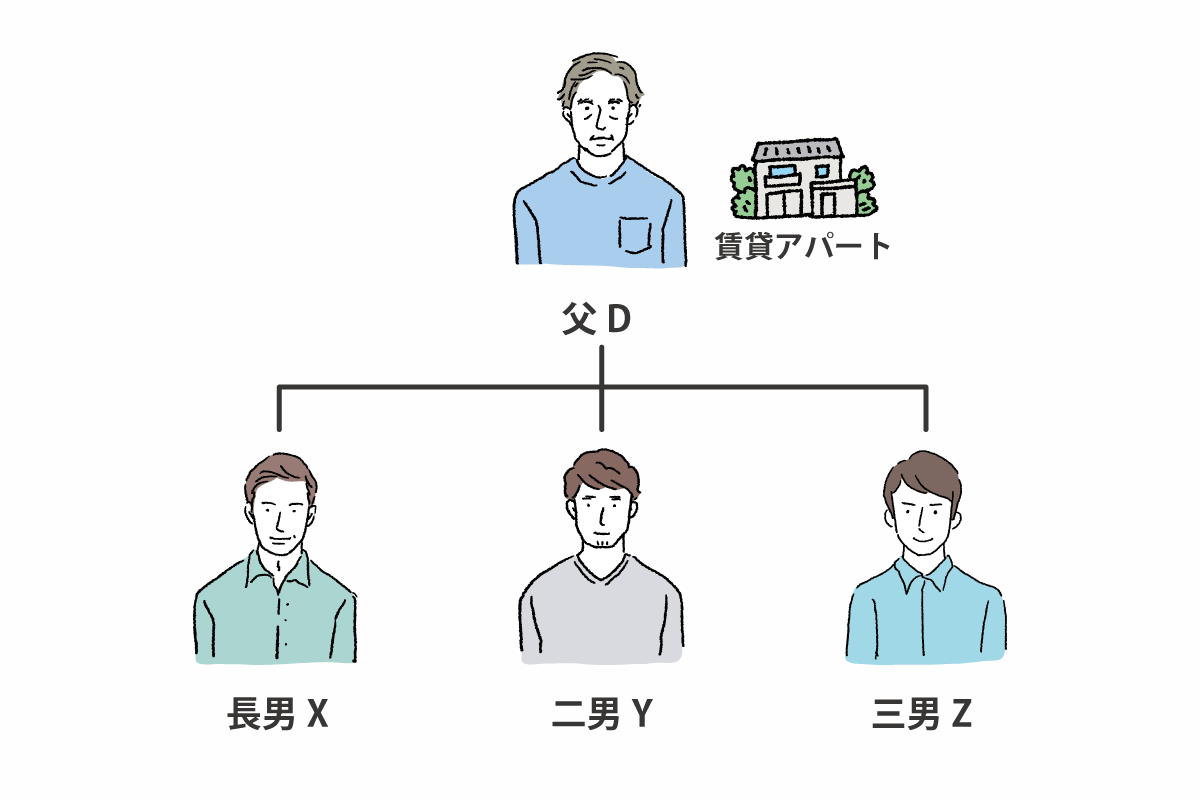

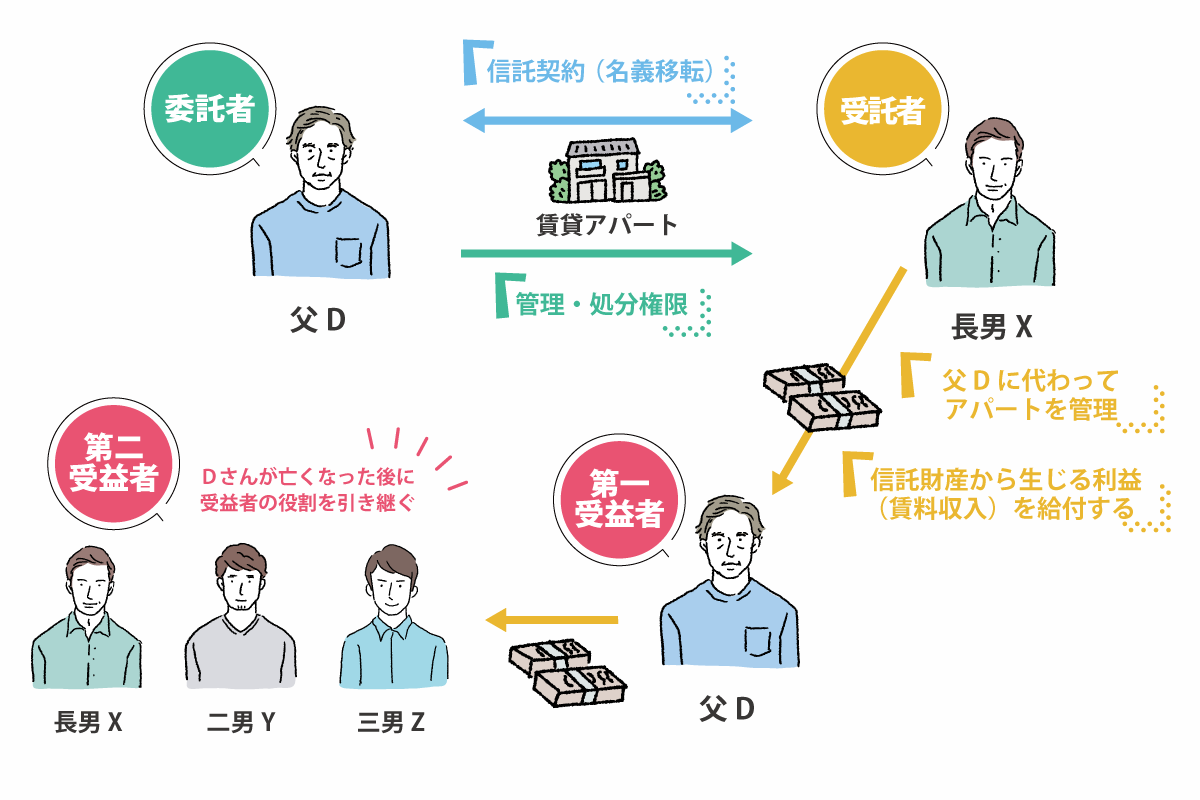

現状

・賃貸アパート1棟を所有しているDさん。

・妻は亡くなっており、子は3人(X、Y、Z)。

・将来的には3人の子に対し平等にアパートを相続させたい。ただこのアパートは建築からかなりの年月が経過しており、あと数年後には老朽化による建替えなどの問題が発生する見込み。仮に3人の子に相続させた場合、将来の管理方法について3人の意見がまとまらなくなるおそれもあるが、このようなことは避けたい。

解決方法

・Dさんと長男Xで、以下の家族信託契約を結びます。

委託者:Dさん

受託者:長男Xさん

受益者:1番目の受益者をDさん、Dさんが亡くなった後の受益者をX、Y、Zさん(各自3分の1ずつ)

上記の信託契約を結ぶことで、Dさんの生前の財産管理は長男Xさんが行いますが、アパートの賃料収入はこれまでと変わらずDさんが受け取ります。次に、Dさんが亡くなった後はX、Y、Zさんの3人が第二受益者となりますが、これがこの解決方法のポイントです。

アパートの管理・運用については受託者Xさんのみが行えるため、「管理・運用方法について3人の意見がまとまらず動きが取れなくなってしまった」といったことは起こりません。

しかし受益者であるX、Y、Zさんはそれぞれ賃料収入を得ることができるため、資産承継という観点からは、平等な相続を実現したということになります。

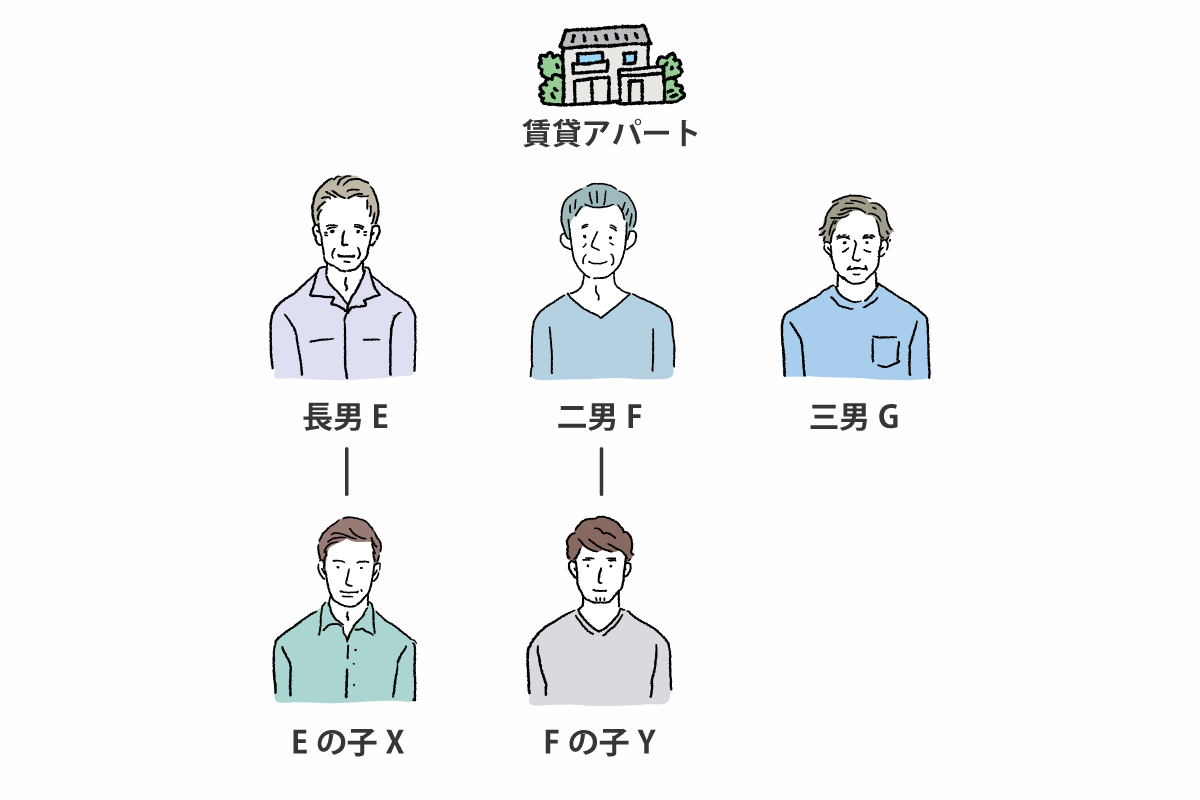

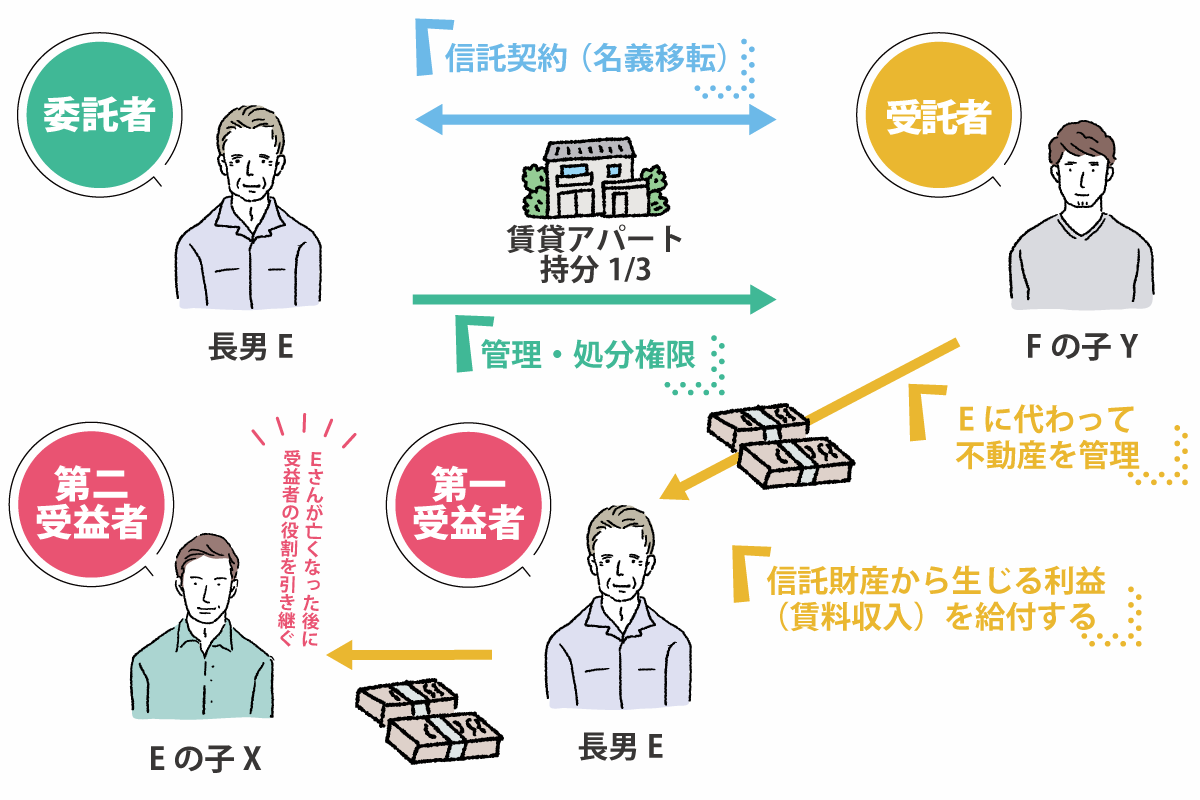

現状

・Eさんは3人兄弟の長男(子あり/長男Xさん)。二男Fさん(子あり/長男Yさん)、三男Gさんとの共有で賃貸アパートを所有している。(持分は各自3分の1ずつ)

・物件の管理は三男Gさんが行い、Eさん、Fさんへ定期的に賃料を渡している。

・Eさんは最近体調が芳しくない。万が一自分が亡くなった場合には、自らのアパート持分は長男のXさんが相続することになる。EさんはXさんに財産を残したいと思いつつも、XさんはFさんおよびGさんとは不仲であり、かつ長年にわたり没交渉の状態。そのため、もし相続が発生しアパートがX、F、Gさんの共有になると、将来的にアパートの管理・運用・処分に支障が生じるおそれがある。

解決方法

・EさんとYさん(二男Fさんの長男)で、以下の家族信託契約を結びます。※信託対象財産は当該アパートにつきEさんが所有している、「持分3分の1」です

委託者:Eさん

受託者:Yさん

受益者:1番目の受益者をEさん、Eさんが亡くなった後の受益者をEの子Xさん

上記の信託契約を結ぶと、当該アパートの管理・運用は(Eさんの所有する持分3分の1の範囲において)今後Yさんが担当していくことになります。賃料収入は以前と同じようにEさんが受け取ります。

Eさんが亡くなった後は、賃料収入という経済的な利益はEの子であるXさんが引き継ぐものの、アパートの管理・運用・処分(とくに老朽化に伴う売却など)については、Y、F、Gさんの協議で行うことが可能です。

例えば、Xさんが音信不通で連絡が取れない、またXさんが話し合いにまったく応じようとしない、といった場合でも支障は生じません。

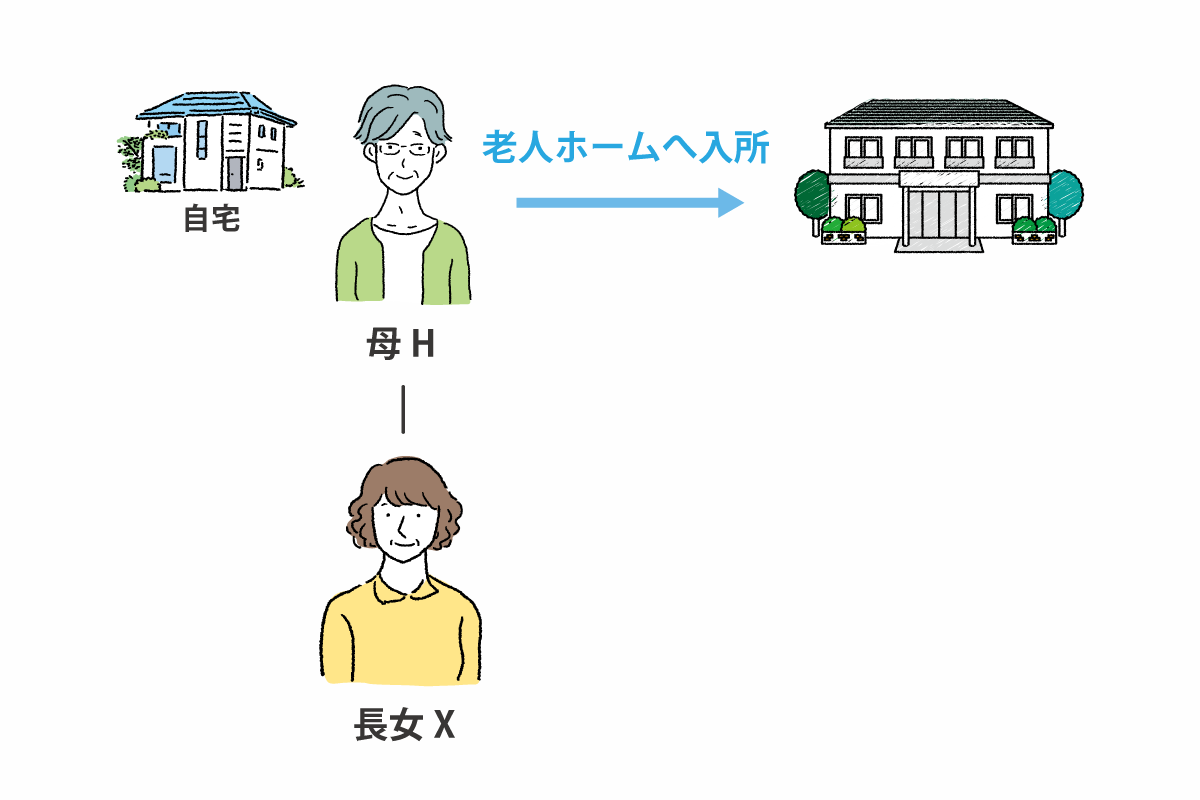

現状

・Hさんは現在80歳。夫は亡くなっており、自宅で一人暮らし。離れて暮らす一人娘のXさんがいる。

・先日老人ホームに入所したため、現在自宅は空き家になっている。空き家になった自宅にはXさんも住む予定はない。

・当面の間、老人ホームの費用はこれまでの蓄えで支払っていけるが、数年後には蓄えも底をついてしまう見込み。そのため、将来的に自宅を売却し老人ホームの費用を捻出することでHさんとXさんは一致しているが、いざ売却しようとした際にHさんの判断能力が低下し、売却に支障が出ることが心配。

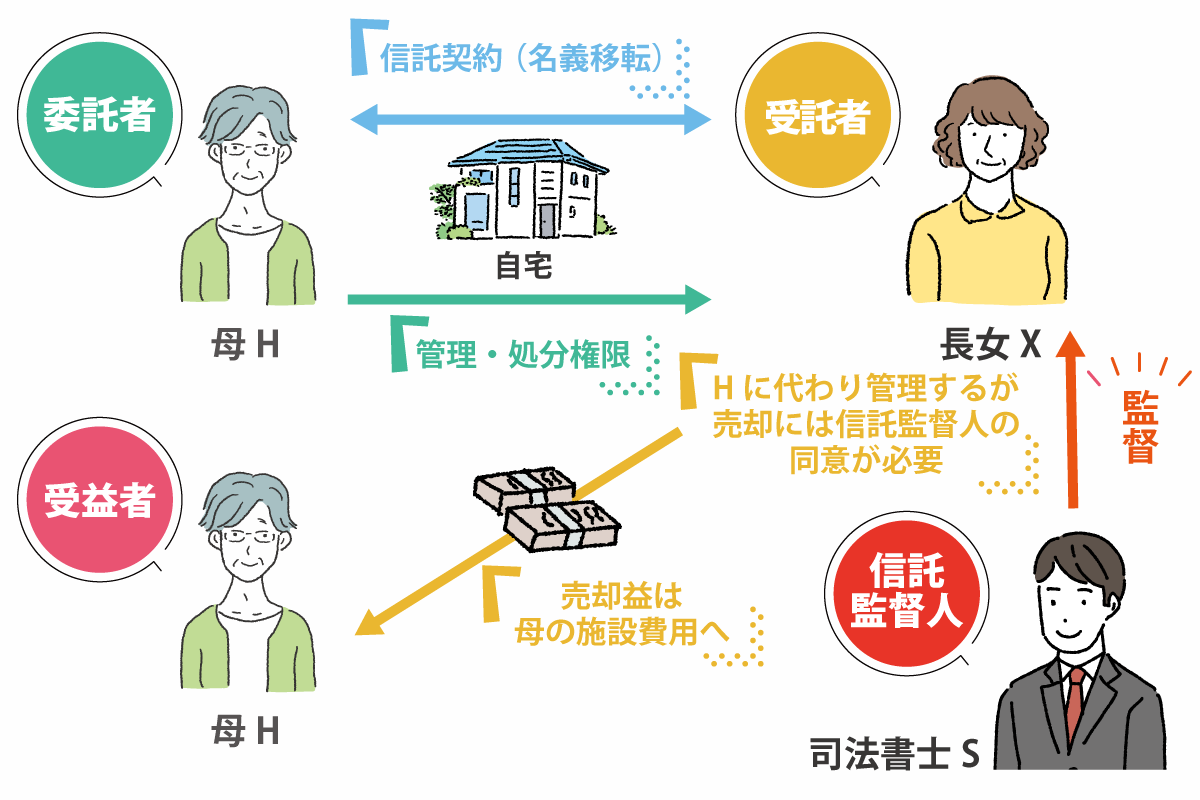

解決方法

・HさんとXさんで、以下の家族信託契約を結びます。

委託者:Hさん

受託者:長女Xさん(ただし自宅の売却には信託監督人の同意を必要とする)

受益者:Hさん

信託監督人:司法書士S

上記の信託契約では、信託監督人という人物が登場します。信託監督人の役割は【受益者のために受託者を監督すること】です。

本来、受託者の監督(受託者が正しく信託事務を行っているかどうか)は受益者自身により行われるものですが、場合によっては受託者を監督する役割が必要なこともあります。

例えば、

・受益者が年少者や高齢者であるとき

→受益者が受託者を監督することが困難だからです。

・受託者が重要な信託財産の処分行為を行うとき

→受託者一人の判断に任せると受益者が思わぬ不利益を被るリスクがあるため、専門家や第三者などのチェックを踏まえたうえでの処分が望ましいからです。

こういったケースを想定して制度化されたものが信託監督人です。一般的に信託監督人には、司法書士などの法律専門家を選任します。今回締結された信託契約は「自宅の通常の管理行為(例えば修繕など)は受託者である長女Xさんが単独で行うことができるが、売却については信託監督人の同意がなければできない」という内容のものです。

この結果、売却の際には法律の専門家である信託監督人Sが関わることになるため、適切な時期に適正な価格で自宅を売却できるようになります。

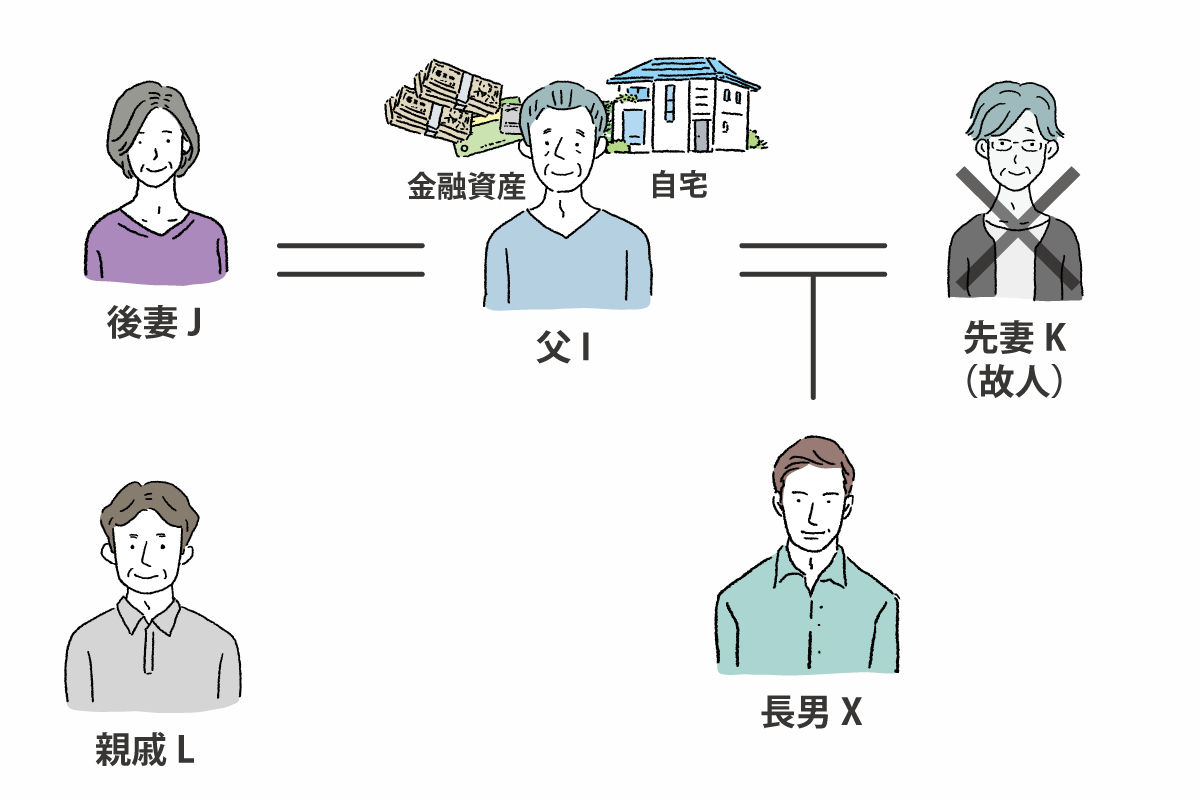

現状

・Iさんは再婚相手の後妻Jさんと暮らしている。Jさんとの間に子はいない。近隣には親戚のLさんが住んでいる。

・亡くなった先妻Kさんとの間に子Xさんがいる。自分の亡き後は遺産のすべては後妻Jさんに相続させたいが、Jさんが亡くなった後には、残った資産はJさんの相続人ではなく先妻Kさんとの子Xさんに相続させたいと考えている。

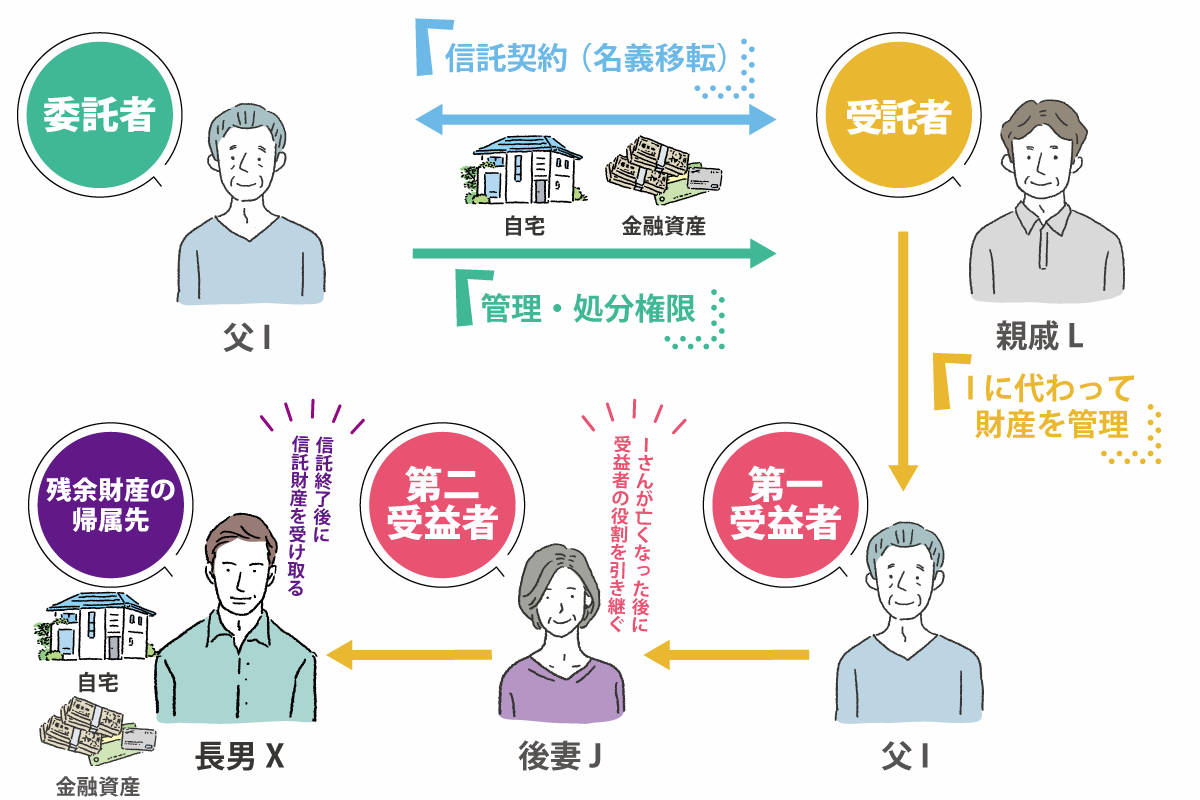

解決方法

・Iさんと親戚Lさんで、以下の家族信託契約を結びます。

委託者:Iさん

受託者:親戚Lさん

受益者:1番目の受益者をIさん、Iさんが亡くなった後の受益者を後妻Jさん

信託期間:IさんおよびJさんが亡くなるまで

残余財産の帰属先:先妻との子Xさん

Iさんは自宅および金融資産の管理を親戚Lさんに任せます。将来的にIさん自身による管理が難しくなったとしても、Lさんが資産管理を行っていきます。また、Iさんが亡くなったあとも、Lさんは後妻Jさんのために管理を続けていくので安心です。

このケースでのポイントは、「残余財産の帰属先」を定めていることです。残余財産の帰属先とは、簡潔に表すと【信託期間が終了したときに、その後信託財産の持ち主になる人】ということになります。この帰属先を指定しておくことで、世代を超えた資産承継が可能となるのです。

自分の亡き後資産を遺す相手を指定する方法として、遺言がありますが、実は遺言には限界があります。資産を相続した方がなくなった場合の、次の承継先を定めることができないのです。本ケースにあてはめてみると、Iさんは遺言を用いて後妻Jさんへ自宅や金融資産を遺すことはできます。しかし「もしJが亡くなった場合には、自宅や残った金融資産はXに承継させるように」といった指定をすることはできません。またJさんとXさんは被相続人と相続人の関係にはないため、もしXさんに承継させようとした場合は、Jさんにその旨の遺言書を書いてもらう必要があります。

ただし、Jさんが心変わりしてしまうおそれや、認知症などで判断能力を失い遺言書が書けなくなってしまうおそれなどもあり、確実にXさんが資産を承継できる保証はありません。

この点、残余財産の帰属先をXさんにしておくことで、Jさん亡き後の自宅や金融資産は、Xさんのもとへ受け継がれます。Iさんは、遺言では達成できなかった思いを叶えることができるのです。

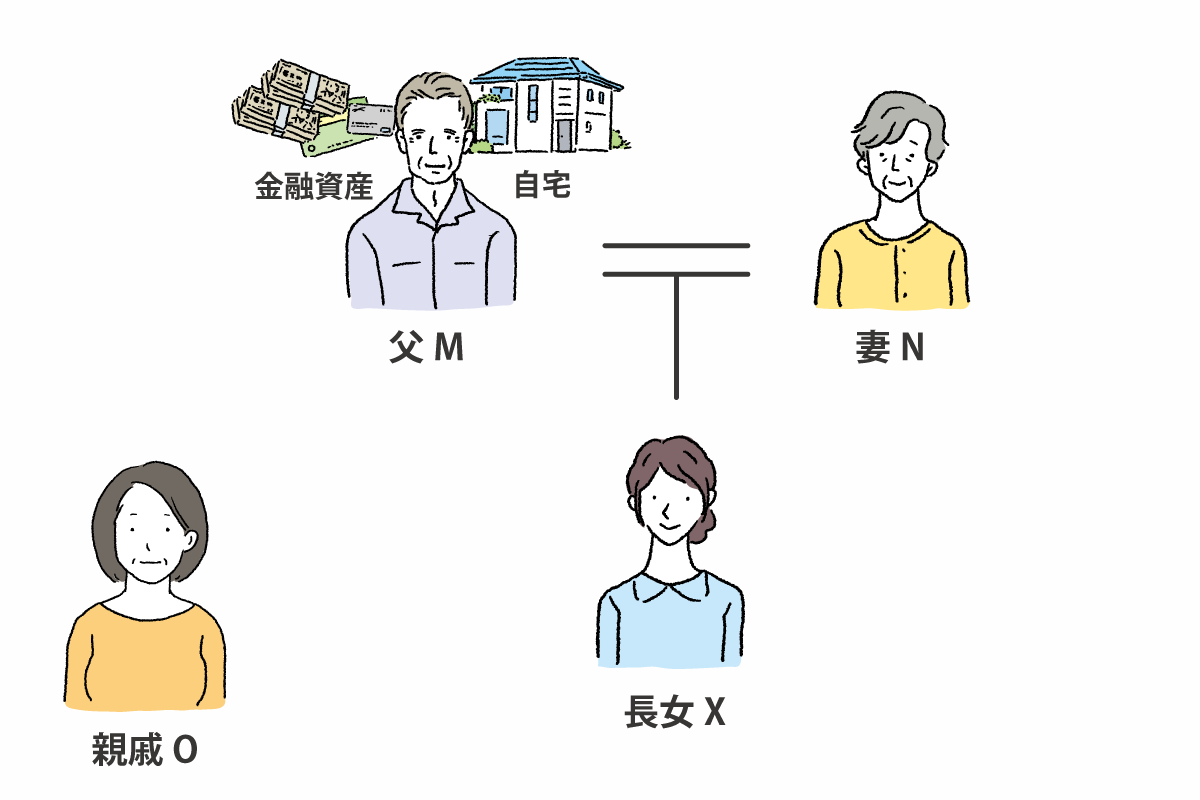

現状

・Mさんは、妻Nさんと障害のある一人娘Xさんとの3人暮らし。同じ県内に住む親戚Oさんがおり、何かとXさんの様子を気にかけてくれている。

・自分と妻がXさんの面倒をみられなくなってしまった場合のXさんの生活が心配。

・またXさん亡き後、Xさんが相続した自分の資産がもし残っているのであれば、それらはXさんがお世話になった障害者施設を運営している社会福祉法人に寄付をしたい。

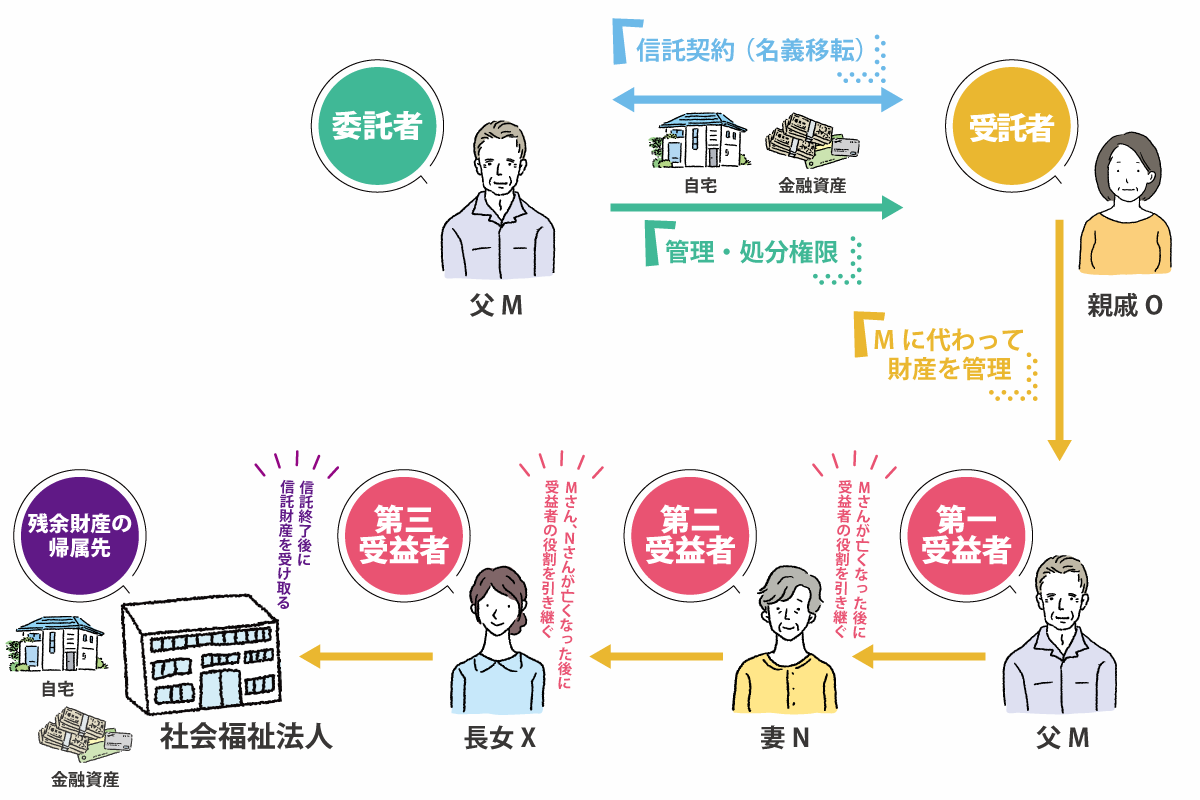

解決方法

・MさんとOで、以下の家族信託契約を結びます。

委託者:Mさん

受託者:親戚Oさん

受益者:1番目の受益者をMさん、Mさんが亡くなった後の受益者を妻Nさん、Nさんが亡くなったあとの受益者を長女Xさん

信託期間:Mさん、Nさん、Xさんが亡くなるまで

残余財産の帰属先:社会福祉法人

上記の契約により、もしMさんと妻Nさんが亡くなったとしても、長女Xさんの生活や療養のための資金は親戚Oさんが管理、支出するので、Xさんの暮らしは保障されます。

またMさんは自らが亡くなった後は、その資産を「妻→長女→お世話になった施設へ寄付」という流れで承継させていくことができるようになります。

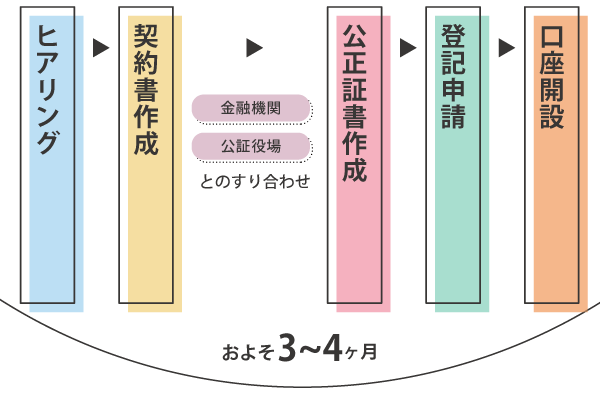

手続きの流れ

およそ3か月前後かかります(※案件によってはそれ以上のお時間を頂戴いたします)。

想いやご希望をお聞かせ下さい。

当事務所のタスクです。

当事務所のタスクです。

お客様に公証役場まで出向いて頂き、公証人が作成することになります。出張も可能です。

委託者から受託者様へ名義変更登記の申請を致します。

およそ2~3週間前後かかります。

お客様に金融機関の窓口で口座開設手続きをして頂きます。

当事務所で金融機関との事前調整をしておきますので、40分前後で完了することになります。

動画もご覧ください!